นางนุสรา (อัสสกุล) บัญญัติปิยพจน์ นายกสมาคมประกันชีวิตไทยเผยภาพรวมธุรกิจประกันชีวิตในช่วงครึ่งแรกปี 2567 ระหว่าง มกราคม – มิถุนายน มีเบี้ยประกันภัยรับรวม (Total Premium) อยู่ที่ 311,413.63ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 3.80 เมื่อเทียบกับปี 2566 จำแนกเป็น เบี้ยประกันภัยรับรายใหม่ (New Business Premium) 88,332.86 ล้านบาท อัตราการเติบโตเพิ่มขึ้นร้อยละ 1.76 และเบี้ยประกันภัยรับปีต่อไป(Renewal Premium) 223,080.77 ล้านบาท มีอัตราการเติบโตเพิ่มขึ้นร้อยละ 4.63 และมีอัตราความคงอยู่ร้อยละ 83

สำหรับเบี้ยประกันภัยรับรายใหม่ ประกอบด้วย

1.) เบี้ยประกันภัยรับปีแรก (First Year Premium) 58,266.84 ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 3.21

2.) เบี้ยประกันภัยจ่ายครั้งเดียว (Single Premium) 30,066.02 ล้านบาท เติบโตลดลงร้อยละ 0.92

จำแนกเบี้ยประกันภัยรับรวมแยกตามช่องทางการจำหน่าย ดังนี้

1. การขายผ่านช่องทางตัวแทนประกันชีวิต (Agency) เบี้ยประกันภัยรับรวมอยู่ที่ 155,522.29 ล้านบาท อัตราการเติบโตเพิ่มขึ้นร้อยละ1.98 เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วนร้อยละ 49.94

2. การขายผ่านช่องทางธนาคาร (Bancassurance) เบี้ยประกันภัยรับรวมอยู่ที่ 122,507.58 ล้านบาท อัตราการเติบโตเพิ่มขึ้นร้อยละ 4.28 เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วนร้อยละ 39.34

3. การขายผ่านช่องทางนายหน้าประกันชีวิต (Broker) เบี้ยประกันภัยรับรวมอยู่ที่ 18,874.47 ล้านบาท อัตราการเติบโตเพิ่มขึ้นร้อยละ13.42 เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วนร้อยละ 6.06

4.การขายผ่านช่องทางโทรศัพท์ (Tele Marketing) เบี้ยประกันภัยรับรวมอยู่ที่ 6,269.10 อัตราการเติบโตติดลบร้อยละ 8.43 เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วนร้อยละ 2.01

5. การขายผ่านช่องทางดิจิทัล( Digital) เบี้ยประกันภัยรับรวมอยู่ที่585.12 ล้านบาท อัตรา

การเติบโตเพิ่มขึ้นร้อยละ 21.38 เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วนร้อยละ 0.19

6. การขายผ่านช่องทางอื่น (Others) เช่น การขาย Worksite , Walkin การขายผ่านการออกบูธ

การขายผ่านร้านค้าสะดวกซื้อ Direct Mail , Tele Marketing เป็นต้น เบี้ยประกันภัยรับรวมอยู่ที่ 7,647.11ล้านบาท อัตราการเติบโตเพิ่มขึ้นร้อยละ 26.72 เมื่อเทียบกับปี 2566 คิดเป็นสัดส่วนร้อยละ 2.46

สำหรับผลิตภัณฑ์ประกันชีวิตที่ได้รับความนิยมและมีอัตราการเติบโตมากขึ้นในช่วงครึ่งแรก ปี 67 คือ สัญญาเพิ่มเติมประกันสุขภาพ ที่มีเบี้ยประกันภัยรับรวมอยู่ที่ 51,450.58 ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 14.33 คิดเป็นสัดส่วนร้อยละ 16.52 ซึ่งหลัก ๆ มาจากการที่ประชาชนใส่ใจดูแลสุขภาพและเริ่มตระหนักถึงความสำคัญในการทำประกันสุขภาพมากขึ้น เพื่อบริหารความเสี่ยงและรับมือกับค่ารักษาพยาบาลที่มีแนวโน้มเพิ่มสูงขึ้น (Medical Inflation)

ในขณะที่ ผลิตภัณฑ์ประกันชีวิตแบบบำนาญ (Pension) ก็ได้รับความสนใจจากประชาชนเป็นอย่างมาก โดยครึ่งแรก ปี 67 มีเบี้ยประกันภัยรับรวมอยู่ที่ 5,699.48. ล้านบาท เติบโตเพิ่มขึ้นร้อยละ 11.25 หรือ คิดเป็นสัดส่วนร้อยละ 1.83 ส่วนในปี 2567 สมาคมประกันชีวิตไทยได้ประมาณการอัตราการเติบโตของธุรกิจประกันชีวิตอยู่ที่ในช่วงร้อยละ 2.0 – 4.0 ซึ่งสอดคล้องกับอัตราการขยายตัวทางเศรษฐกิจ (GDP) ในปี 2567 ที่สำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติได้คาดการณ์ไว้ที่ร้อยละ 2.5

นอกจากนี้ยังมีปัจจัยสนับสนุนจากกระแสคนรักสุขภาพ อันเนื่องมาจากการที่ประชาชนตระหนักถึงผลกระทบของการเกิดโรคอุบัติใหม่และมลภาวะ รวมถึงแนวโน้มค่ารักษาพยาบาลที่เพิ่มสูงขึ้น ส่งผลให้ประชาชนหันมาใส่ใจดูแลสุขภาพ และ มีการทำประกันสุขภาพมากขึ้น รวมถึงการที่ประเทศไทยได้ก้าวเข้าสู่สังคมสูงวัย (Aged Society) อย่างเต็มตัว ทำให้ตระหนักถึงความสำคัญของการวางแผนทางการเงินช่วงวัยเกษียณกันมากขึ้น เพราะนอกจากเป็นรูปแบบการออมประเภทหนึ่งที่มีความเสี่ยงต่ำแล้ว ยังได้รับความคุ้มครองชีวิต และ สิทธิการลดหย่อนภาษีที่ทางภาครัฐให้การสนับสนุน

ทั้งนี้ ภาคธุรกิจยังได้มีนโยบายสนับสนุนการใช้เทคโนโลยี เช่น AI และ Data Analytics เพื่อเพิ่มขีดความสามารถในการแข่งขัน เพิ่มประสิทธิภาพการดำเนินงาน และสนับสนุนการพัฒนาผลิตภัณฑ์ที่ตอบโจทย์ การเสนอขาย การพิจารณารับประกันภัย การพิจารณาสินไหม ไปจนถึงการส่งมอบบริการและธุรกรรมหลังการขายที่เกี่ยวข้องกับกรมธรรม์ เพื่อยกระดับความพึงพอใจของผู้เอาประกันภัยให้เพิ่มสูงขึ้น

ในขณะเดียวกัน ธุรกิจประกันชีวิตยังคงต้องติดตามแนวโน้ม และความผันผวน ของสถานการณ์เศรษฐกิจทั้งภายในประเทศและเศรษฐกิจโลกอย่างใกล้ชิด โดยเฉพาะอย่างยิ่งเรื่องอัตราดอกเบี้ย สถานการณ์เงินเฟ้อ และตลาดหุ้นไทย ที่ส่งผลกระทบต่อการออม การลงทุน และภาระหนี้สินภาคครัวเรือนที่ส่งผลต่อการใช้จ่ายของภาคประชาชน รวมถึงต้องติดตามสถานการณ์การเปลี่ยนแปลงของสภาพภูมิอากาศและการเกิดโรคอุบัติใหม่ เพราะส่งผลต่อความต้องการและความเชื่อมั่นของภาคประชาชนที่มีต่อธุรกิจประกันชีวิตโดยตรง

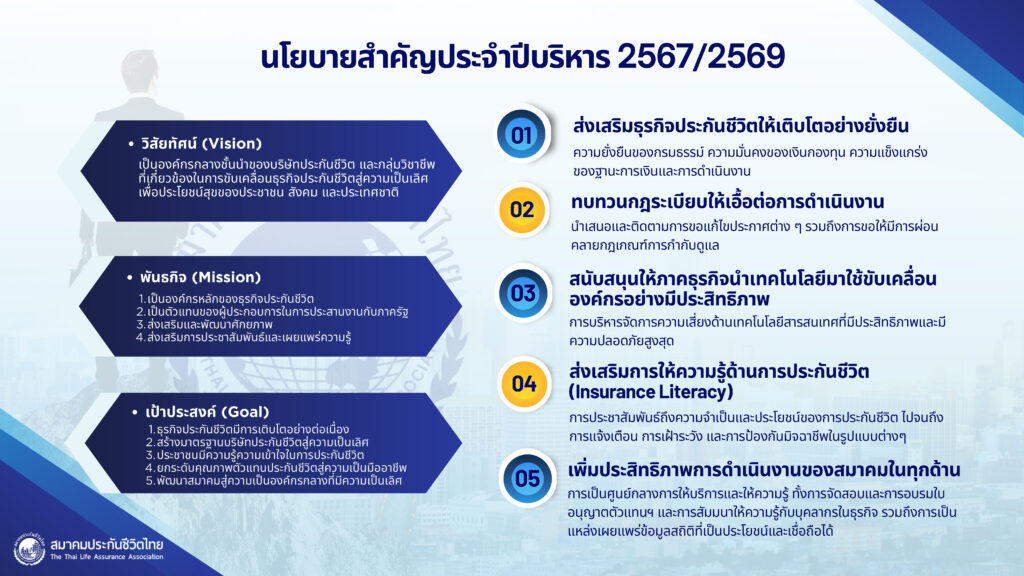

ดังนั้น สมาคมประกันชีวิตไทยจึงมีแผนดำเนินงานเพื่อเตรียมพร้อมรับมือต่อปัจจัยท้าทายรอบด้าน โดยนำแนวคิดการพัฒนาองค์กรให้เติบโตอย่างยั่งยืน (ESG) มาประยุกต์ใช้ในการประกอบการพิจารณาลงทุน การออกแบบ และพัฒนาผลิตภัณฑ์ประกันชีวิต รวมถึงการบริการที่สามารถตอบโจทย์ต่อความต้องการภาคประชาชนและสังคมในทุกด้าน ทั้งมิติของสิ่งแวดล้อม (Environment) มิติของสังคม (Social) และมิติของการกำกับดูแล (Governance) เพื่อให้ธุรกิจประกันชีวิตมีหลักธรรมมาภิบาลสามารถเติบโตอย่างความยั่งยืนมากยิ่งขึ้น

นอกจากนี้สมาคมฯ มีนโยบายในการสนับสนุนในการนำเทคโนโลยีและนวัตกรรมเข้ามาใช้พัฒนากระบวนการต่าง ๆ ของธุรกิจประกันชีวิต เพื่อยกระดับความพึงพอใจและความเชื่อมั่นของผู้เอาประกันภัยให้มากขึ้น มีการส่งเสริมให้ความรู้แก่ประชาชน เช่น เรื่องการรู้เท่าทันของเทคโนโลยีและภัยไซเบอร์ เพื่อช่วยปกป้องผลประโยชน์ของผู้เอาประกันภัย รวมถึงมีนโยบายเชิงรุกในการปรับปรุงกฎเกณฑ์ต่าง ๆ ให้เป็นปัจจุบัน โดยทางสมาคม ฯ จะเป็นแกนกลางในการประสานพันธกิจทั้งในรูปแบบประชุมหารือรับฟังความคิดเห็นระหว่างบริษัทประกันชีวิต กับ หน่วยงานกำกับดูแล รวมถึงจัดตั้งคณะทำงานกลุ่มย่อยที่มีคณะกรรมการบริหารสมาคมเป็นประธานเพื่อติดตามความคืบหน้าอย่างใกล้ชิด พร้อมทั้งผลักดันระบบการจัดสอบและอบรมความรู้ ระบบออกใบอนุญาตตัวแทนประกันชีวิตในรูปแบบอิเล็กทรอนิกส์เพื่ออำนวยความสะดวกให้กับทั้งบริษัทสมาชิก และ บุคคลทั่วไปที่สนใจสมัครสอบเข้าสู่เส้นทางอาชีพตัวแทนประกันชีวิต

ที่สำคัญ สมาคมฯ มีนโยบายที่มุ่งให้แต่ละบริษัทประกันชีวิต มีแนวทางการดำเนินธุรกิจที่คำนึงถึงการบริหารและจัดการความเสี่ยงอย่างรอบด้าน ทั้งก่อนและหลังการรับประกันภัย และมีฐานะทางการเงินที่มีอัตราส่วนความเพียงพอของเงินกองทุนตามความเสี่ยง (CAR Ratio) สูงกว่าระดับเงินกองทุนที่ต้องดำรงตามเกณฑ์ที่กำหนด (Supervisory CAR) เพื่อให้ผู้เอาประกันภัยมั่นใจว่า บริษัทประกันชีวิตสามารถปฏิบัติตามภาระผูกพันของกรมธรรม์ประกันภัยได้ทุกกรมธรรม์ที่ออกให้แก่ผู้เอาประกันภัย และพร้อมที่จะให้ความคุ้มครองแก่ผู้เอาประกันภัยจนกว่าจะครบกำหนดสัญญา ดังจะเห็นได้จาก ในไตรมาสที่ 1/2567 จากข้อมูลบนเว็บไซต์ของสำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (สำนักงาน คปภ.)

ภาคธุรกิจประกันชีวิตมีอัตราส่วนความพอเพียงของเงินกองทุนตามความเสี่ยง อยู่ที่ร้อยละ 384.21 ซึ่งสูงกว่าอัตราส่วนความเพียงพอของเงินกองทุนที่ใช้ในการกำกับ (Supervisory CAR) จึงขอให้ผู้เอาประกันภัยทุกท่านเชื่อมั่นว่าธุรกิจประกันชีวิตมีความมั่นคง แข็งแกร่ง และยึดมั่นคำสัญญาตามข้อผูกพันในกรมธรรม์ประกันชีวิตทุกกรมธรรม์ที่ออกให้แก่ผู้เอาประกันภัย นายกสมาคมประกันชีวิตไทย กล่าวในตอนท้าย